Trade News

2020-03-05|阅读量:2321

【铝道网】初步预计2~4月份铝冶炼行业将会继续处于“偏冷”区间。但全年看,5、6月铝冶炼产业景气度有望逐步恢复。

中色铝冶炼产业景气指数监测结果显示,2020年1月,景气指数为28.5,环比上升1.4点;先行合成指数为47.1,环比回落2.8点。近13个月,中色铝冶炼产业景气指数见表1。模型监测结果显示,1月份铝冶炼行业延续上月走势,仍处“偏冷”区间,与此同时先行合成指数延续回落态势,加之疫情对经济及行业的负面影响尚未体现在1月份模型中,可见行业景气度回暖压力犹存。

表1近13个月中色铝冶炼产业景气指数

景气指数处于“偏冷”区间

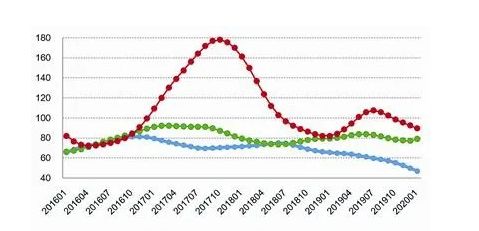

中色铝冶炼产业月度景气指数显示,景气指数继2019年下半年逐月回落后,于2020年1月环比小幅回升1.4点,至28.5,但仍处于“偏冷”区间。中色铝冶炼产业月度景气指数走势见图1。

图1中色铝冶炼产业景气指数趋势图

由中色铝冶炼产业景气信号灯(见表2)可见,2020年1月,在构成铝冶炼产业景气指数的10个指标中,LME铝结算价、铝冶炼投资总额、氧化铝产量、利润总额等4个指标继续位于“偏冷”区间;M2、商品房销售面积、发电量、电解铝产量、主营业务收入和铝材出口总量等6个指标处于“正常”区间。

表2中色铝冶炼产业景气信号灯

先行合成指数持续回落

中色铝冶炼先行合成指数逐月回落,2020年1月份降至47.1,环比回落2.8点,降幅与上月持平。中色铝冶炼产业合成指数曲线见图2。在构成先行合成指数的5个指标中,同比变化2升3降,其中M2和发电量分别增长了8.4%和8.2%;LME铝结算价、铝冶炼投资总额和商品房销售面积分别下降38.3%、48.5%和1.1%。环比变化为2升3降,其中,M2和发电量分别增长了0.7%和0.6%;LME铝结算价、铝冶炼投资总额和商品房销售面积分别下降12.2%、11.8%和1.2%。

表2中色铝冶炼产业景气信号灯

行业运行特点及形势分析

面对国内外风险挑战明显上升的复杂局面,加之春节假期以及新冠肺炎疫情暴发等因素影响,铝冶炼行业供需双侧承压,主要表现在:

供给侧。电解铝生产正常,氧化铝生产受限。电解铝生产因具有连续不间断的特点,企业生产正常运行,加之复产产能逐步释放,截至2020年1月底,行业运行能力较2019年底相比略有增加,月度日产量约9.8万吨,环比微增。氧化铝生产因铝土矿、煤炭等原料供应紧张,部分生产线产能利用率受限,2020年1月,行业累计压减产能200余万吨,主要集中在山西、河南等地,月度日产量约18.5万吨,环比略降。考虑到疫情对于2020年2月份影响将进一步增加,氧化铝行业压减产能规模还会有所扩大,电解铝产能置换项目的投产及复产项目的推进计划或将继续推迟。

需求侧。在内需方面,因春节因素叠加疫情影响,建筑、交通等主要铝消费领域表现十分低迷。2020年1月,全国主要地级市土地供应建筑面积及成交规模同比分别下跌25.8%和41.8%;汽车产销量分别为178.3万辆和194.1万辆,同比分别下降24.6%和18.0%,预计2020年2月份产销降幅将进一步扩大。截止2020年1月底,铝锭社会库存量较2019年底增加10余万吨,至70万吨以上。加之疫情防控导致运输受限,电解铝企业厂内库存快速增加,截至2020年2月中旬,已超过60万吨,随着运输状况逐步改善以及下游加工企业开工率持续提升,厂内库存增速会有所放缓。但产品库存增加,资金流动性不足,财务成本陡增,加之疫情防控相关费用,企业面临较大资金压力。在出口方面,因铝加工企业大面积延期开工,加之物流管控,预计出口对消费的贡献将大幅低于同期,2019年前两个月铝材出口81万吨。

鉴于疫情防控与经济工作统筹推进,疫情对产品运输、下游消费、原辅材料保障、资金压力等负面效应以及国家相继出台的一系列支持保障政策的积极效应都将对铝冶炼及相关行业生产经营产生显著影响。综上,初步预计2~4月份铝冶炼行业将会继续处于“偏冷”区间。但全年看,5、6月铝冶炼产业景气度有望逐步恢复。